Positionnement stratégique - Janvier 2025

Marchés

En 2024, les marchés actions ont à nouveau enregistré une performance remarquable. Sur le plan global, les actions ont rapporté près de 25% en euros, ce qui est d’autant plus admirable qu’en 2023, la performance touchait quasiment 20%.

Lors de l’année écoulée, la performance des actions a été tirée à la fois par les fondamentaux et l’expansion des multiples. Les niveaux de valorisation étant élevés, il semble préférable de s’attendre à des performances plus modestes que celles enregistrées ces deux dernières années. Toutefois, les bonnes perspectives de croissance bénéficiaires devraient être le moteur de la performance.

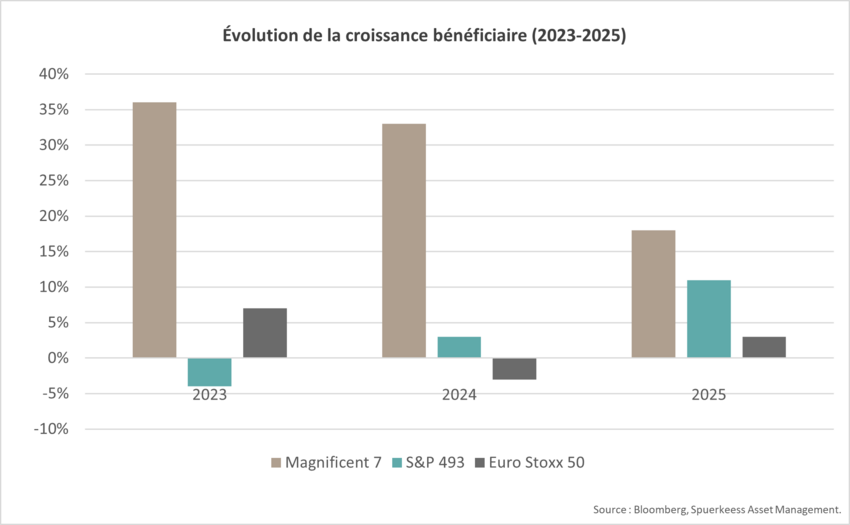

Aujourd’hui, les investisseurs s’attendent à une croissance des bénéfices de près de 10% sur les sociétés du S&P 500, après une année de croissance modeste en 2024. Le ralentissement de la croissance des bénéfices des Magnificent 7 devrait constituer le fait marquant de la période, puisque celle-ci devrait passer de plus de 30% à environ 18%. Ainsi, une croissance bénéficiaire plus saine, incluant davantage de sociétés, devrait porter les indices. En Europe, si les attentes de croissance sont légèrement positives, gardons en mémoire que l’an dernier, la croissance était négative, ce qui marque une certaine rupture sur le plan des fondamentaux.

Du côté obligataire, l’année 2024 a été marquée par la volatilité. Les banques centrales étaient dans une optique de recalibrage de leurs politiques monétaires après s’être montrées restrictives à la suite des relèvements de taux connus plus tôt. Toutefois, la nervosité s’est de nouveau distillée dans la deuxième moitié de l’année où les taux souverains sont repartis à la hausse. Les taux directeurs ayant été réduits avant d’obtenir une inflation plus stable à 2%, les marchés ont douté d’une éventuelle erreur.

Cela a poussé la Fed à adopter un ton plus prudent, diminuant au passage le nombre de baisses de taux attendues pour 2025 de 4 à 2. La BCE, quant à elle, est susceptible de profiter d’une meilleure posture de l’inflation, qui l’amènerait à réduire ses taux directeurs à un rythme plus rapide que la Fed.

Positionnement stratégique

La bonne orientation des attentes économiques et des bénéfices de sociétés aiguillent l’allocation globale vers une attitude pro-risque. En 2025, les investisseurs devraient pouvoir retrouver de la croissance bénéficiaire en dehors des Magnificent 7, ce qui milite en faveur de la diversification au sein des portefeuilles, sans pour autant sortir complètement de la thématique de l’intelligence artificielle. Dans l’ensemble, la croissance économique et la croissance bénéficiaire devraient se trouver aux États-Unis, favorisant la surpondération de cette zone au détriment de l’Europe et des marchés émergents.

Sur le plan sectoriel, cela se traduit par une surpondération des Banques américaines, de la Santé et de l’Immobilier européen, mais aussi des Services de Communications qui permettent une exposition à l’intelligence artificielle à un niveau de valorisation plus acceptable que la Technologie.

Dans le segment obligataire, la préférence va aux obligations gouvernementales européennes au détriment de leurs homologues américaines, la BCE étant plus à même que la Fed de procéder à des fléchissements de taux. Cela étant, la dette d’entreprise européenne continue de proposer des rendements intéressants sans courir de risques de duration substantiels.

Notre positionnement en bref

Allocation générale d'actifs

Actions | + |

Obligations | = |

Cash | = |

Duration | - |

Actions | Obligations | |||

Régions | États | |||

| USA | + | USA | - | |

| Europe | - | Europe | + | |

| Marchés Émergents | - | |||

Secteurs | Sociétés | |||

| Services de communications | + | Investment grade | = | |

| Banques US | + | High Yield | = | |

| Immobilier européen | + | Emerging Debt | = | |

| Santé | + |

Aykut Efe

Economist & Strategist

Spuerkeess Asset Management

Carlo Stronck

Conducting Officer & Managing Director

Spuerkeess Asset Management