Positionnement stratégique - Octobre 2024

Marchés

La volatilité fait son grand retour au troisième trimestre, mais les performances restent présentes. Les actions globales ont rapporté 2,40% en euros, une performance proche de celle des obligations.

Si l’on doit mentionner un événement marquant, c’est sans conteste le pic de volatilité de début août. Après la hausse du taux de chômage aux États-Unis fin juillet et la décision de relever les taux au Japon, laquelle fut accompagnée d’un discours très agressif à l’égard des futures hausses de taux, un mouvement de panique a eu lieu. En deux séances, les actions américaines ont cédé près de 6% et au Japon, elles ont littéralement dégringolé de 20% sur la première semaine d’août.

Si les indices n’ont progressé que modestement, les mouvements sous la surface étaient plus intéressants. Les secteurs arrivant en tête ne sont pas les plus célèbres comme la Technologie ou la Consommation discrétionnaire, mais l’Immobilier et les Services aux Collectivités (près de 14%), suivis par l’Industrie, les Matériaux, la Finance et la Consommation de base, tous entre 5 et 7%. Nous avons donc assisté à la tant attendue rotation sectorielle où les secteurs délaissés depuis un long moment ont rattrapé une partie de leur retard. Notons que les baisses de taux globales ont constitué un catalyseur clé pour ces secteurs, puisque sans elle, ces mouvements n’auraient probablement pas été observés. Ainsi, le style Value, attractif du fait de sa faible valorisation, a connu un rattrapage vis-à-vis du style Growth, qui se caractérise par une croissance rapide des résultats. Sur de longues périodes, le style Growth a tendance à surperformer la Value, mais de brèves périodes, comme celle que nous venons de connaître, peuvent engendrer des rotations violentes.

D’un point de vue géographique, si les performances de l’Europe et des États-Unis se concentrent dans un mouchoir de poche, la Chine se démarque très clairement puisque sa performance atteint 20% sur le trimestre, essentiellement poussée par des mouvements très violents les derniers jours de septembre qui font suite aux annonces gouvernementales destinées à restaurer la confiance dans son économie.

Du côté obligataire, les taux ont notablement fléchi et ont permis de retrouver des performances tout à fait correctes. À titre d’exemple, le taux souverain allemand à 10 ans avait commencé le trimestre à 2,60% pour le finir légèrement au-dessus de 2%. De même du côté américain où les taux souverains à 10 ans sont passés de 4,40% à 3,80%. Face aux risques qui portent sur la croissance et à une inflation plus clémente, les banques centrales se sont attelées aux baisses de taux : aux États-Unis, l’objectif est d’éviter que le taux de chômage ne continue de grimper alors qu’en Europe, il s’agit plutôt de relancer une économie moribonde depuis bien trop longtemps. Notons évidemment que des mouvements baissiers très conséquents ont aussi été observés sur la partie courte des courbes de taux près de 80 points de base sur le taux allemand à 2 ans et près de 100 points de base Outre Atlantique.

En cette fin de trimestre, les banques centrales affichent clairement un biais dovish, indiquant que les taux vont continuer à diminuer. Lors de sa dernière réunion, la Fed a publié des Dots bien plus accommodants qu’à la précédente, en se rapprochant considérablement des attentes de marchés en termes de baisses de taux. En effet, à l’approche de la dernière réunion de politique monétaire de la Fed, les marchés des dérivés obligataires projetaient des réductions de taux agressives à venir sur les prochains trimestres, ce que la Fed a confirmé, en quelque sorte. Une Fed plus accommodante a ouvert la voie à une BCE qui gagne en aisance dans ses prochaines baisses de taux. Alors que les premières projections tablaient sur une baisse de 25 points de base une réunion sur deux, la BCE semble se diriger vers une réduction à chaque réunion jusqu’à la fin de l’année. Ainsi, le marché escompte un taux terminal à 1,80% en Europe et à 3% aux États-Unis, synonymes d’une politique monétaire qui ne devient pas forcément plus accommodante, mais qui se neutralise.

Positionnement

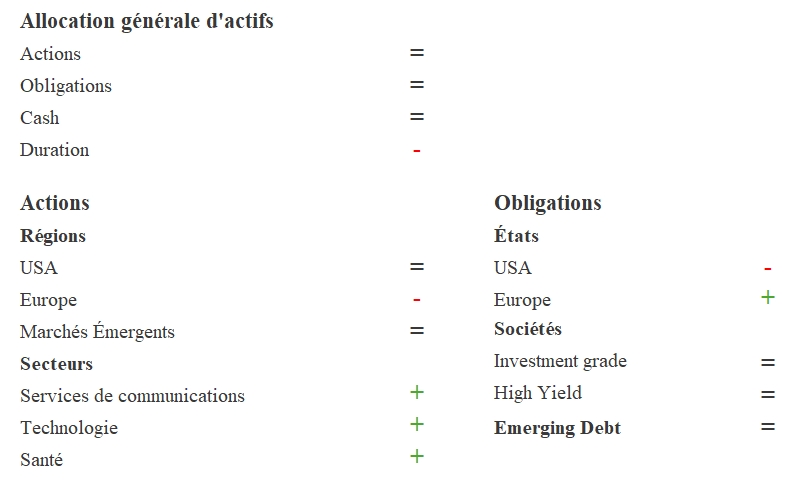

Les élections américaines approchent. Aussi, en cette période pré-électorale, il n’est pas inhabituel d’observer de la volatilité sur les marchés. La bonne nouvelle, c’est qu’une fois que les incertitudes électorales levées, les actions tendent à connaître un rallye de soulagement. Cette hausse post-électorale est d’autant plus plausible que les principaux piliers d’analyse vont dans le bon sens : l’économie américaine croît toujours, la politique monétaire devient moins restrictive et la santé financière des ménages et des entreprises tient son cap. Si le positionnement sur les actions reste à la neutralité actuellement, il semble opportun de profiter d’un éventuel prolongement du cycle économique via une surpondération prochaine des actions.

Sur le plan sectoriel, la priorité va non seulement à la thématique de l’intelligence artificielle représentée par les secteurs de la Technologie et des Services de Communications, mais aussi à la Santé, secteurs qui peuvent bénéficier d’une croissance bénéficiaire robuste et prospérer dans un environnement de soft landing, de fléchissements de taux et de stabilisation de l’inflation.

Le positionnement géographique s’oriente d’une part vers les États-Unis, moteur de l’innovation et de la technologie, et d’autre part vers la Chine, dont le rebond s’affiche exceptionnel en cette fin de trimestre après les annonces de relance.

Sur le plan obligataire, même si les banques centrales baissent actuellement leurs taux directeurs, il semble préférable de maintenir une duration contenue face aux risques de pentifications qui peuvent non seulement provenir d’une baisse des taux courts, mais aussi d’une poursuite de la hausse des taux longs engagée depuis la mi-septembre. Enfin, la dette privée continue d’afficher de l’intérêt avec des rendements à échéance toujours intéressants, à plus de 3% sur le marché européen.