Positionnement stratégique

Juillet 2024

Marchés

Si au premier trimestre les marchés américains et européens ont progressé main dans la main, les actions européennes n’ont pas été capables de tenir le rythme sur un deuxième trimestre lors duquel la fébrilité politique a plombé l’aile du Vieux Continent.

Les marchés américains et leurs homologues émergents tirent la performance globale puisque les deux régions enregistrent une hausse d’environ 5%.

Performance des marchés actions en 2024 (EUR, en base 100 au 31/12/2023)

Les actions continuent d’être portées par 3 grands facteurs : une croissance économique persévérante, une désinflation continue et une intelligence artificielle (IA) en pleine révolution.

En réalité, si le secteur de la Technologie est principalement celui qui a épaulé le rallye du début d’année, d’autres secteurs ont également participé au mouvement : la Finance, l’Énergie et l’Industrie. Or, ces trois derniers mois, la répartition de la performance s’est à nouveau polarisée sur le thème de l’IA qui donne les deux premières places aux secteurs de la Technologie et des Services de Communications.

Un troisième secteur qui a su retrouver des couleurs après avoir connu des moments difficiles l’an dernier et encore en début d’année est celui des Services aux Collectivités. En effet, les investisseurs ont commencé à prendre conscience des besoins en énergie, notamment en électricité, que génère la révolution de l’IA.

Dans l’ensemble, les résultats d’entreprises ont été également prometteurs car meilleurs qu’attendus. En moyenne, les sociétés américaines et européennes ont publié des résultats 8% au-dessus des attentes. D’ailleurs, l’optimisme ambiant à l’issue de la dernière saison des résultats a déteint sur les périodes suivantes ; ainsi, les analystes ont directement révisé leurs attentes à la hausse.

L’agenda politique s’est révélé source de bien des tensions, surtout en Europe. Les élections européennes se sont soldées par une victoire de l’extrême droite, sans grande surprise, notamment en raison d’un taux de participation plutôt faible. Là où la surprise fut de taille, c’est dans la décision du Président français, Emmanuel Macron, de dissoudre l’Assemblée nationale une fois les résultats publiés. Ce pari osé de M. Macron n’a pas laissé les marchés indifférents. Dès le lendemain, les valeurs les plus sensibles à la stabilité politique comme les banques ou encore les entreprises de constructions et de concessions ont essuyé les revers de cette démarche.

L’incertitude politique en France, qui n’a, d’ailleurs, pas été tout à fait levée après les législatives, aura donc été néfaste pour les indices français qui cèdent près de 6% à l’issue du trimestre, bien derrière ses proches voisins européens tels que l’Allemagne, l’Italie et l’Espagne qui, eux, ont vu leurs indices quasi inchangés à travers la période.

Du côté des taux, le début du trimestre s’est vu teinté de craintes. Rappelons que les chiffres d’inflation des premiers mois de l’année aux États-Unis avaient surpris à la hausse, rendant les investisseurs quelque peu fébriles. D’ailleurs, lors du FOMC de mai, seule une question semblait accaparer les pensées de tous : la Fed va-t-elle réagir face à ces chiffres d’inflation ? À cet égard, Jerome Powell, le Président de la Fed, s’est montré très clair : la Fed ne compte pas augmenter ses taux qu’elle juge suffisamment restrictifs pour lutter contre la portion d’inflation restante.

À partir de là, la bonne humeur a regagné les marchés après un léger repli des indices boursiers en avril, de 5% seulement. Dans ce contexte, le taux américain à 10 ans avait dépassé les 4,60% en mai, avant la fameuse réunion du FOMC. Malgré une certaine volatilité à travers le trimestre, le taux américain à 10 ans a clôturé la période à 4,40%.

C’est en France aussi que les mouvements les plus violents ont été observés sur les taux. Le taux français à 10 ans a commencé le trimestre à moins de 3% pour finir à près de 3,30%. En effet, la dette française a eu droit à son lot de mauvaises nouvelles : l’incertitude politique liée à la dissolution de l’Assemblée nationale a ouvert la voie à des programmes d’opposition extrêmement dépensiers, visiblement peu concernés par la discipline budgétaire dont la France a tant besoin. Rappelons qu’avant les élections, la note de la France avait été dégradée, et que son déficit public à 5,5% du PIB avait surpris tout le monde. Dans cette période, l’écart de taux entre la dette française et allemande a explosé en passant de 45 points de base à 80 points de base, avant de revenir à 65.

Dans l’ensemble, les actions continuent de faire briller les performances, face à un marché obligataire qui retrouve peu à peu son équilibre grâce à la désinflation en cours. D’ailleurs, les obligations renouent avec leur fonction primaire : générer un revenu stable. Par conséquent, l’objectif de l’obligataire n’est plus de réaliser des gains de capitaux, mais plutôt de générer un revenu fixe. Les actions, quant à elles, poursuivent leur petit bonhomme de chemin dans un environnement économique propice avec une croissance robuste, une désinflation en cours et des baisses de taux à l’horizon.

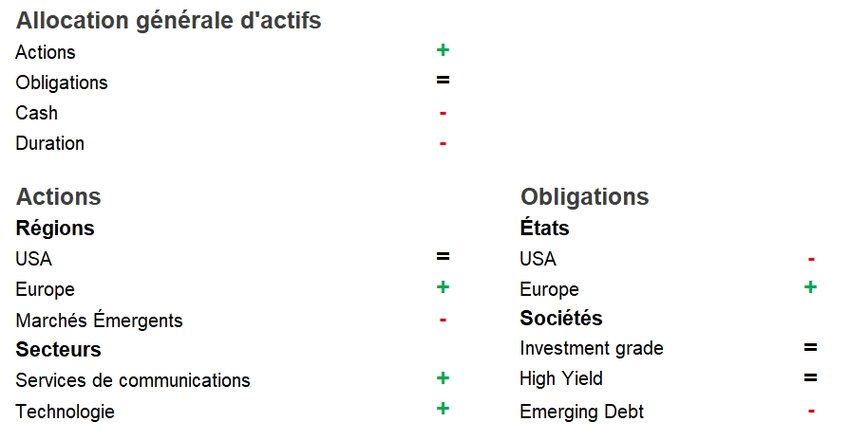

En ce qui concerne la stratégie d’investissement, nous continuons de recommander de surpondérer les actions, avec une préférence pour les secteurs de la Technologie et des Services de Communications qui profitent pleinement de la thématique de l’IA. Sur l’obligataire, notre recommandation va vers la neutralité, avec une duration contenue, la problématique de l’inflation n’étant pas tout à fait résolue. Aussi, la dette privée constitue également un élément clé dans la construction de portefeuille à un niveau neutre.

Conclusion

En somme, le cadre économique est plutôt bon pour nos portefeuilles et nos investissements. Avec une croissance loin de toute crainte de récession, une inflation qui se stabilise et donc des banques centrales qui ont les moyens d’intervenir si la croissance fléchit, les investisseurs ont de quoi adopter une attitude pro-risque. Si les échéances politiques, telles que les élections américaines, peuvent parfois être source de volatilité, elles ne doivent pas détourner l’attention des investisseurs. Leur priorité : rester focalisés sur des fondamentaux encourageants.